Фондовый рынок США обвалился. Как это повлияет на криптовалюты?

В течение последних нескольких дней, особенно за последние сутки, новости с Уолл-стрит изменились со сверх-оптимистичных на явно угнетающие.

В одной из статей заявляется об «окончании медового месяца Трампа для рынков», в других анализируется не возможность предстоящей масштабной коррекции, а то, приведет ли она к «многолетнему медвежьему рынку». Изменение поведения поражает, а рынок криптовалют почти идеально ему подражает. Наблюдение за этой ситуацией вызывает два вопроса: во-первых, насколько сильной является взаимосвязь между традиционными финансовыми рынками и рынками криптовалют, и, во-вторых, в случае наличия такой взаимосвязи, какими могут быть ее последствия для криптовалют.

Вопрос взаимосвязи:

Следующая часть статьи имеет несколько технический характер. Вкратце, суть в том, что взаимосвязь между самими рынками слабая, но существует заметная взаимосвязь между настроениями на обоих рынках. Последствия такой взаимосвязи рассматриваются ниже.

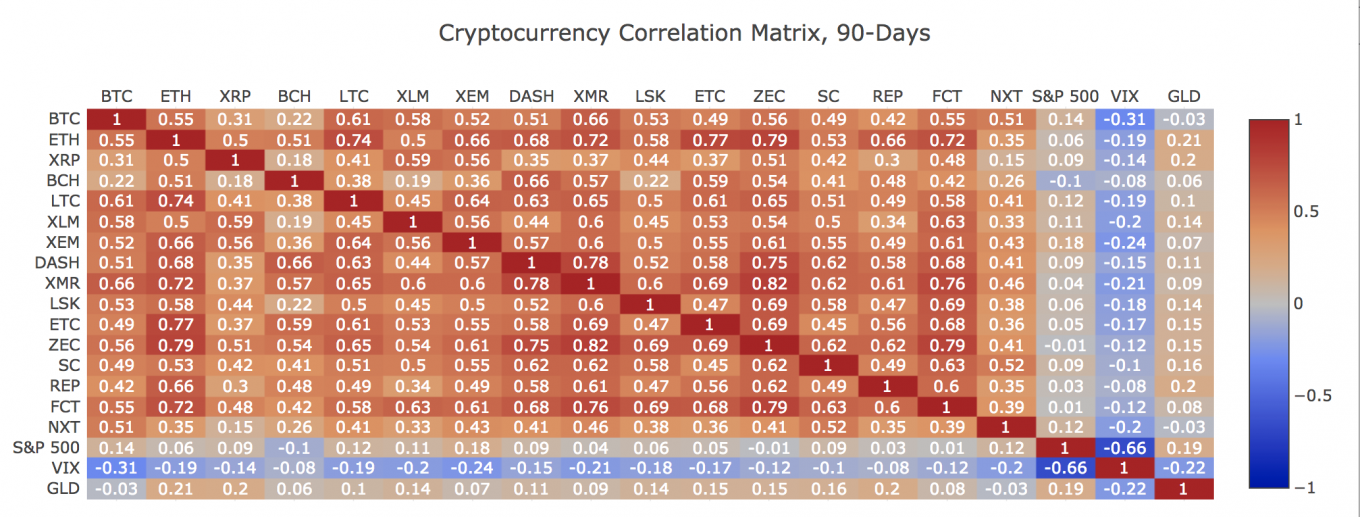

Было предпринято очень много попыток для установления качественного соотношения криптовалютных рынков и даже установления причинно-следственных связей (огромная ошибка в количественном анализе). В то же время сравнительно немногие пытались дать количественное определение взаимоотношений, если не принимать во внимание несколько неактуальных статей. Наилучшим ресурсом по этой теме оказался Sifr Data — бесплатный инструмент визуализации данных о криптовалютах. Среди прочих визуализаций, они создали матрицу корреляции криптовалют, которая отображает z-оценку (стандартное отклонение) и р-значение (вероятность) взаимоотношений между разными активами.

Для тех, кто не силен в статистике — цифры на первом графике называются z-оценкой. Они представляют направление и силу взаимоотношений между двумя группами данных. Высшая абсолютная z-оценка значит большую взаимосвязь, а низшая абсолютная z-оценка – меньшую взаимосвязь. Положительное или отрицательное число указывает на характер взаимоотношения – прямой или обратный:

Матрица корреляции z-оценки. Ее немного трудно понять, но стоит обратить внимание на два числа: BTC-S&P 500 (0,14) и S&P 500-VIX (-0,31)

S&P 500 из-за своей z-оценки имеет «слабую прямую зависимость» с биткоином. Это вряд ли интересно и согласно нашей матрице не является статически значимым. Теперь следует посмотреть на второе число — z-оценку VIX. -0,31 значит «среднюю обратную зависимость». Для неосведомленных, VIX — это индекс волантильности фондового рынка, также называемый «оценкой страха». Это обозначает существование определенной обратной взаимосвязи между VIX и биткоином. Ранее в этом году это было хорошо описано в одной из статей, в которой содержится следующий график:

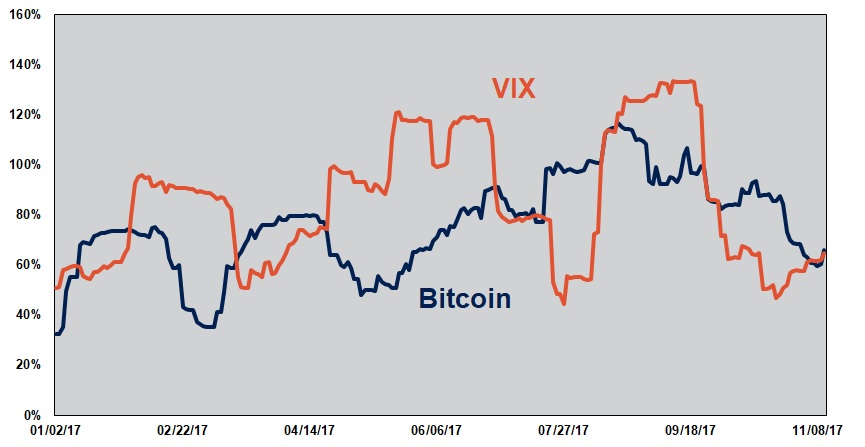

График соотношения VIX и биткоина в начале этого года

Это чрезвычайно интересное открытие. Если это так, это значит, что со снижением страха на рынках цена на биткоин растет. И наоборот, с ростом страха цена на биткоин падает. Это делает биткоин рискованной инвестицией в отличие от более консервативных вариантов инвестирования, как золото, которые считаются нерискованными.

Это также указывает, что на долгосрочном медвежьем фондовом рынке криптовалюты будут стоить еще меньше за их биржевые аналоги. И наоборот, на бычьем рынке их положение будет гораздо лучше.

Корреляция развивается сама по себе

С учетом такой взаимосвязи, можно проанализировать недавние рыночные тенденции, которые вызвали рост VIX (115% на сегодня) и попытаться понять, что происходит. 5 февраля индекс Доу-Джонса упал на 1175 пунктов. Это стало самым большим падением в рамках одного дня за более чем 130-летную историю. Тем не менее, с учетом недавнего стремительного взлета, падение в процентном соотношении составило только 4,6%. Чтобы определить, что это значит для рынка, можно просто отметить, что индекс Доу-Джонса потерял весь свой рост за 2018. Это хоть и медвежья, но логически вытекающая тенденция. К сожалению, индекс Доу-Джонса не единый, который ощутил падение в этот понедельник. В течение нескольких дней резко упали DAX (Германия), FTSE (Великобритания) и S&P (США). Посмотрев на это в сочетании с падением криптовалют на 45% в последние недели, становится понятно, почему растет VIX, а рынком руководит страх.

Чем все это вызвано? У каждого есть своя теория, но существуют две раздражающие причины. Прежде всего, это недавний рост 10-летней ставки доходности Федеральной резервной системы США, что определяет процентные ставки, которые оплачивает правительство США и американцы по своим долгам. Повышение процентных ставок может вызвать сокращение потребительских расходов населения и повысить инфляцию. И то, и другое является медвежьим сигналом. Это в сочетании с высказываниями известных экономистов/бывшего председателя Федерального резерва (Алана Гринспена) о приближении «масштабного многолетнего медвежьего рынка» вызвало стремительный рост индекса VIX. В криптовалютном мире это нагнетание страха сочетается с недавним падением цен, паникой розничных инвесторов и общим FUD. В конечном итоге это может привести к образованию долгосрочного медвежьего рынка.

Конечно, остается надеяться, что этого не произойдет. Как нам теперь известно, настроение на рынке влияет на цены на криптовалюты больше, чем что-либо другое. Впереди нас ожидает несколько интересных недель.

Kuna Exchange - Легкий способ покупки и продажи криптовалюты

Kuna Exchange - Легкий способ покупки и продажи криптовалюты

Лучшие криптовалютные биржи января 2022: советы начинающим трейдерам

Лучшие криптовалютные биржи января 2022: советы начинающим трейдерам